8 דקות – זה הזמן שלקח ליו"ר הפד להוריד את שווקי המניות ב-4% ולמחוק מיליארדים רבים של דולרים למשקיעים. הנאום הקצר שנשא פאואל בוועידה בג'קסון הול אמנם לא חידש הרבה אבל הפחיד את המשקיעים. פאואל הדגיש כי המלחמה באינפלציה תהיה כרוכה בכאב לעסקים ולמשקי הבית והדגיש כי יציבות מחירים היא אחריותו של הבנק המרכזי ולכן ישתמשו בכלים העומדים לרשותם עד ההגעה ליעד האינפלציה. פאואל הוסיף כי הפד ימשיך להעלות את הריבית בצורה משמעותית גם בפגישה הקרובה כאשר גובה העלאת הריבית יהיה תלוי בנתוני המאקרו.

"צריך להשאיר את הגז באדמה" קראו הארגונים הסביבתיים וחלק מהפוליטיקאים עד לא מזמן. בשעה שאירופה מתמודדת עם משבר אנרגיה חמור וכותרות העיתונים זועקות Its Eat or Heat ישראל נהנית מעצמאות אנרגטית. מדינות אירופה הכריזו על שורה של צעדי חיסכון וביניהם: כיבוי אורות, קירור בריכות וקיצור מקלחות בזמן שבישראל הקיץ נראה נוח הרבה יותר. חברת החשמל הישראלית משלמת מחיר נמוך בעשרות אחוזים ממחירו באירופה ואפשר רק לדמיין איך הייתה נראית סביבת האינפלציה שלנו ללא המאגרים המקומיים. גם קופת המדינה נהנית כאשר לפי משרד האנרגיה צפי הכנסות המדינה מגז עומד על 1.55 מיליארד ₪.

מדדי המחירים בארה"ב רשמו התמתנות בחודש האחרון כאשר מדד ה-CPI היה ללא שינוי לעומת צפי לעלייה של 0.2%, שיעור השינוי השנתי של המדד עומד על 8.5%. גם מדד Core PCE שהוא המדד המועדף על הבנק המרכזי התמתן במקצת כאשר שיעור השינוי השנתי שלו עומד על 4.6%. בתגובה להפתעה במדד אמר פאואל בנאומו כי שיפור של חודש אחד לא מרגיע את חברי הפד והם שואפים למגמת שיפור משמעותית יותר.

בנק ישראל הוריד את הכפפות והעלה את הריבית ב-0.75%, העלייה החדה ביותר ב-20 השנים האחרונות. העלאת הריבית הגיעה על רקע 2 נתונים שהתפרסמו במהלך החודש:

- מדד המחירים לצרכן עלה ב-1.1% שיעור כמעט כפול מתחזיות האנליסטים. רוב סעיפי המדד עלו מעל לתחזיות המוקדמות כשאת העליות הובילו סעיף הדיור וסעיף החופשות בחו"ל. האינפלציה השנתית עלתה לקצב של 5.2%.

- המשק הישראלי צמח ב-6.8% ברבעון השני כאשר הצמיחה הפרטית צמחה ב-10.4%.

סין מתמודדת עם התפרצות הקורונה הרחבה ביותר בשנה האחרונה. כל 31 המחוזות בסין דיווחו על חולה אחד לפחות בימים האחרונים. רבות נכתב על ההשפעה השלילית של מדיניות הממשל על הכלכלה כאשר נותר לקוות כי הממשל הסיני לא יחמיר את ההנחיות שלו לאור ההתפרצות. בגזרה החיובית יותר, עפ"י דיווחים בתקשורת, ארה"ב וסין הגיעו להסכם שיאפשר לארה"ב גישה חשבונאית וימנע את מחיקתן מהמסחר בארה"ב של החברות הסיניות הגדולות.

מניות

חודש אוגוסט האיר פנים למשקיעי המניות בישראל. המדדים המקומיים התנתקו מהעולם וסיפקו את התשואה הגבוהה ביותר במהלך החודש. הבנקים בישראל הובילו את עליות השערים לאור דוחות טובים ולנוכח ההכרה של המשקיעים כי הם הנהנים העיקריים מהעלאות הריבית. לבנקים מעל 600 מיליארד ₪ בפיקדונות שאינם נושאים ריבית ומנגד רוב ההלוואות של הבנקים צמודות לריבית הפריים הנגזרת מריבית בנק ישראל. כך, בכל העלאת ריבית גדל המרווח הפיננסי של הבנקים ותוצאותיהם משתפרות.

עונת הדוחות בישראל הסתיימה השבוע במגמה חיובית ברוב הסקטורים. בלטו לשלילה החברות הקמעונאיות בשל השוואה לתוצאות המצוינות של רבעוני היציאה מהקורונה בשנה שעברה.

דו"חות סקטור האנרגיה בלטו לטובה בעקבות המחירים הגבוהים של הגז והנפט. רק שנתיים וחצי עברו מאז שנראה היה שקבוצת דלק תסיים את דרכה ועד הדו"ח הכספי בו דיווחה החברה על רווחי שיא של כ-5 מיליארד ש"ח. כשמחיר הגז באירופה ובארה"ב מרקיע שחקים, השפל של מרץ 2020 בו צנחה החברה לשווי של 650 מיליון ש"ח נראה כזיכרון רחוק.

בארה"ב, הסתיימה עונת הדוחות עם עלייה של 8.5% ברווחי החברות אך בנטרול סקטור האנרגיה רווחי החברות התכווצו במהלך הרבעון בכ-2%. בסיכום עונת הדוחות 78% מהחברות היכו את תחזית הרווח ו-69% היכו את תחזית ההכנסות.

אג"ח

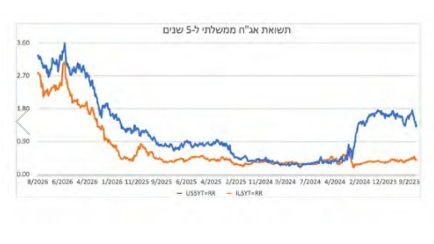

חודש שלילי למחזיקי האג"ח ברחבי העולם. תעודת הסל AGG על אגרות החוב בארה"ב ירדה במהלך החודש כ-2.5% ומדד All bond בישראל ירד בכ-1.3%. עליית התשואות באגרות החוב התרחשו על רקע העלאות הריביות של הבנקים המרכזיים וההתבטאויות הניציות ברחבי העולם באשר לצורך להעלאות ריבית נוספות על מנת להילחם באינפלציה.

המשקיעים, שבנאומו הקודם של יו"ר הפד שמעו רק את המשפט "יתכן ויהיה נכון בשלב מסויים להאט את קצב העלאות הריבית" נבהלו מנאומו בג'קסון הול ומנחישותו להילחם באינפלציה ע"י העלאות ריבית אגרסיביות ושלחו את אגרת החוב הממשלתית ל-10 שנים שהייתה בתחילת החודש בתשואה של 2.6% לתשואה של 3.1%.

הנאום של יו"ר הפד העלה את ההסתברות להעלאת ריבית בשיעור של 0.75% בפגישה בחודש ספטמבר ובמקביל את ההסתברות לריבית של 4% בסוף השנה.

בישראל, העלאת הריבית של בנק ישראל ב-0.75% שהייתה ברף הגבוה של התחזיות שלחה את מדדי אגרות החוב הממשלתיות הארוכות לירידות שערים חדות ואת מדדי אגרות החוב הקונצרניות לירידות מתונות יותר. מחלקת המחקר לא פרסמה תחזית מעודכנת לריבית הצפויה אך יתכן שהיא תטפס לרמה גבוהה יותר מההערכות הקודמות עד להתמתנות סביבת האינפלציה.

העלאות הריבית ברחבי העולם החזירו את התשואות לשוק האג"ח. בישראל ניתן לקבל תשואות שנתיות של 3.5% לתקופה של 4 שנים גם במדדים הסולידיים ביותר כגון תל בונד שקלי, בנקים וביטוח. בארה"ב, התשואות גבוהות יותר ומדדי אגרות חוב במחמ קצר ובדירוג גבוה מגלמים תשואה פנימית של מעל 4%.