שנת 2021 עומדת לפני סיום, ובין הדברים הרבים שייזכרו בה, וכנראה שייזכרו הרבה – שיאים בשוקי המניות, מטבעות הקריפטו, חיסונים, שגרת קורונה, שיבושים בשרשראות האספקה, ואינפלציה גבוהה כמובן. אך שנת 2021 תיזכר גם כשנה היסטורית (והיסטרית) בשוק הדיור למגורים ששבר כל שיא אפשרי עם ביקושים חסרי תקדים לדירות בקרב צעירים ומשקיעים כפי שבא לידי ביטוי בגידול משמעותי בהיקף העסקאות ועליית המחירים.

עם זה שמקבלי ההחלטות בישראל מודאגים מהגאות בשוק הדיור קשה להתווכח, ולראייה, בנק ישראל מנסה למתן את הביקוש בקרב המשקיעים עם הגבלת המינוף, ובממשלה החליטו על העלאת מס הרכישה על דירה שנייה (מ-5.0% ל-8.0%). בנוסף, הממשלה החליטה לקדם הצעת חוק נוסף בניסיון להרחיק את המשקיעים מהשוק – הפחתת את מס הרכישה לרוכשי דירה ראשונה. בעוד שכולם מנסים למתן את עליית מחירי הדיור דרך אותם משקיעים, בנק ישראל פרסם סקירה חצי שנתית על המערכת הבנקאית, ועל פי הסקירה מסתבר כי משקל המשקיעים דווקא נותר יציב. לעומת זאת, משקל הצעירים הוא זה שגדל משמעותית ועומד היום על כ-63.7% מתוך כלל הפעילות באשראי למגורים, בעוד שבתחילת השנה משקלם עמד על 59.4%. כמו כן, מהסקירה עולה כי חלה הרעה בחלק ממדדי איכות האשראי לדיור, בין היתר לאור העלייה בנטילת משכנתאות בשיעורי המימון הגבוהים של בין 60%-75% מערך הנכס.

אין ספק שהתיאבון של הצעירים הוא זה שהולך וגדל, כאשר הם מעוניינים להבטיח לעצמם את "חלום" הדירה בכל מחיר – התחייבות לזמן ארוך יותר, מינוף גבוה יותר, ובמילים אחרות, סיכונים גבוהים יותר. כדי לסבר את האוזן, רק בשנתיים האחרונות היקף המשכנתא הממוצעת בישראל עלה מכ-700 אלף שקלים לכמעט מיליון שקלים, אך רמת ההחזר נותרה יציבה יחסית ואורך חיי המשכנתא הממוצעת עלה במהלך השנה האחרונה בכשנה בלבד – אז איך זה בכל זאת קרה שההחזר נותר יחסית יציב? אפקט הריבית הנמוכה שיורדת בהתמדה מאז 2017, ובמקביל הגדלת חשיפה לרכיב הפריים. בשנה האחרונה החשיפה לריבית בנק ישראל גדלה כאשר משקל רכיב הפריים במשכנתאות עלה מכ-30% לכ-40%, זאת על רקע ביטול מגבלת רכיב הפריים בניסיון להוזיל את התשלום החודשי עד כמה שניתן.

כידוע, בדרך כלל אינפלציה גבוהה והעלאת ריבית הולכים בד בבד, והתרחיש המסוכן ביותר כיום לנוטלי המשכנתאות הוא ללא ספק התעוררותה המחודשת של האינפלציה. אמנם לרבים מאיתנו נראה כי מדובר בתרחיש בעל סבירות מאוד נמוכה, אך בעוד שבשנים האחרונות המושג "אינפלציה" היה מוכר לכל היותר ברמה התאורטית, המצב היום שונה ותרחיש של אינפלציה גבוהה (בהשוואה למה שהתרגלנו) לאורך זמן ועליית ריבית הוא בעל הסתברות גבוהה יותר ביחס למה שהתרגלנו בעבר.

בשורה התחתונה, אל תשכחו שמשכנתא היא מוצר פיננסי שמלווה אותנו לעשרות שנים ובהיקפים של מאות אלפי שקלים ויותר, ועל כן, אנו חייבים לדעת לנהל את הסיכונים שלנו. במיוחד היום ובמבט ל-2022 שהאינפלציה כאמור כבר לא עוד מושג תאורטי, והסיכוי שנראה העלאת ריבית הולך וגדל. אגב, לא סתם בבנק ישראל מעוניינים להוציא לפועל רפורמה חדשה שנועדה להגדיל את השקיפות לציבור הן מבחינת תחזיות מדד, ריבית ועוד – הם מודאגים מהסיכונים הגדלים בשוק המשכנתאות, ובמקביל מחוסר הידע והשקיפות שבידי הלקוח.

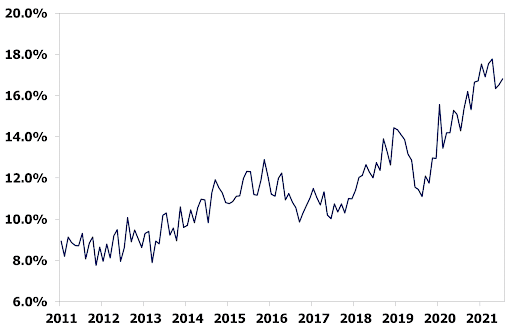

משקל ההלוואות בשיעורי מימון גבוהים (60-75%) ובשיעורי החזר גבוהים (30-40%), מסך הביצועים